Nell’attesa che alla fine del mese di Aprile 2024 venga emesso il Decreto attuativo, Vi anticipiamo la 5.0 in pillole:

- Sono stati stanziati 6,3 miliardi di euro (credito di imposta con compensazioni in F24);

- Gli investimenti 4.0 devono essere effettuati dal 01/01/2024 al 31/12/2025 (con effetto retroattivo a gennaio 2024);

- Non si possono “accumulare” investimenti effettuati nel 2023 (anche se pagati solo acconti);

- Gli investimenti possono essere TRAINANTI, ad esempio Beni strumentali/Macchinari 4.0 e Software 4.0 di monitoraggio;

- Gli investimenti trainanti possono attrarre (e sommare) anche investimenti TRAINATI, ad esempio: impianti fotovoltaici (no biomasse) e formazione su tematiche Green, erogata da Formatori Certificati;

- l’iter consiste in:

- comunicazione al GSE (Gestore Servizi Energetici) con la quale si “prenotano” i fondi (ovvero il credito di imposta);

- certificazione ex ante redatta da enti accreditati e certificati sul 2023 (o esercizi precedenti) che attesti che il progetto di innovazione è in linea con i criteri di ammissibilità;

- SAL periodici per monitorare lo stato dell’investimento e monitorare i fondi disponibili totali;

- perizia (solo per alcuni importi di investimento, ma consigliabile);

- certificazione ex post redata da enti accreditati e certificati che attesti la realizzazione dell’investimento in base alla certificazione ex ante – da tale momento parte la fruibilità dell’agevolazione;

- Nel caso di costituzione di nuova Società, per la certificazione ex ante si farà riferimento ai consumi energetici medi;

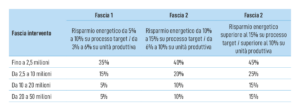

- Le aliquote del credito di imposta in base alle fasce di investimento ed le percentuali di risparmio energetico:

- Il credito di imposta maturato nel 2024 può già essere utilizzato in quota unica nel 2024; se non ci fosse capienza slitta nel 2025;

- Il credito di imposta maturato nel 2025 (e precedente) deve essere utilizzato entro il 31/12/2025;

- La parte in eccedenza sarà divisa in 5 quote annuali da utilizzare dopo il 31/12/2025;

- L’investimento si può ridurre in corso d’opera ma non aumentare;

- L’agevolazione è cumulabile con altre che abbiano per oggetto gli stessi costi ma senza superare il totale sostenuto dall’azienda (es. nuova Sabatini);

- La 5.0 non è cumulabile con la 4.0;

- La Società beneficiaria non deve essere in procedura concorsuale.

Possiamo inoltre indirizzarVi verso una consulenza Specialistica relativa a:

- Nuova Sabatini;

- Attrazione investimenti PR FES 2021-2027 (Regione Piemonte);

- PR ENERGIA Efficientamento energetico ed Energie rinnovabili (Regione Piemonte);

- Bando INAIL – ISI 2023;

- PR Digitalizzazione 2023 (Regione Piemonte).